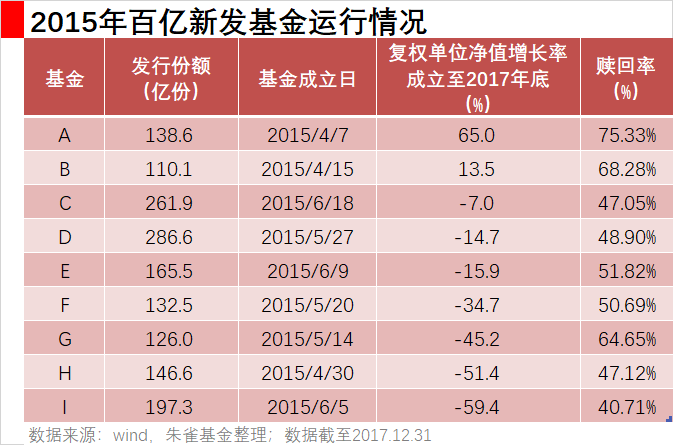

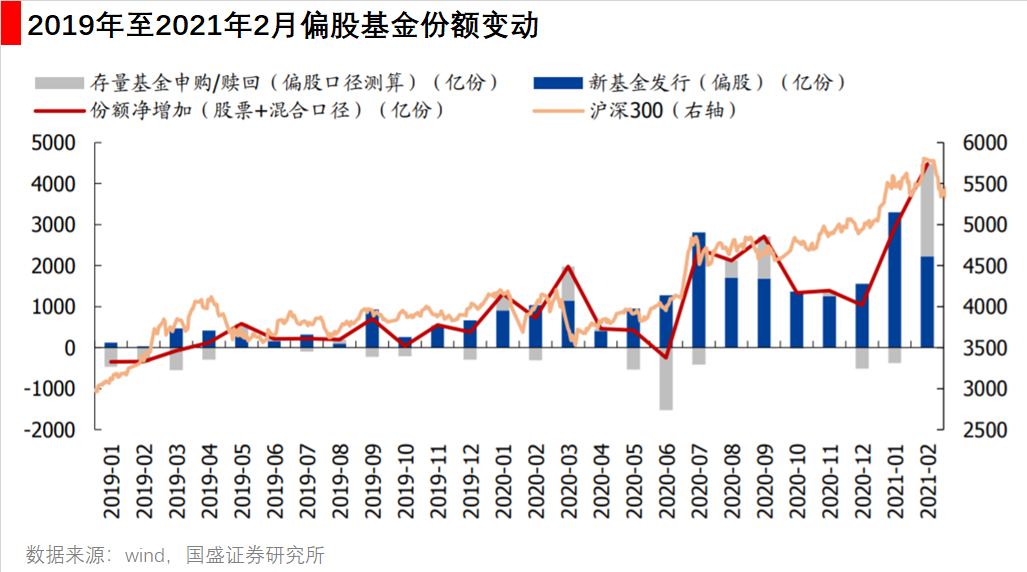

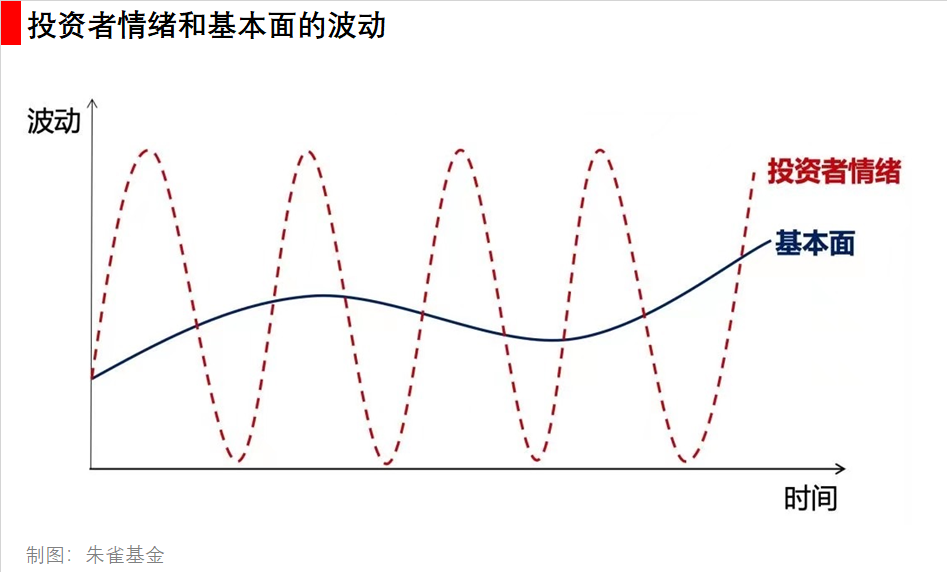

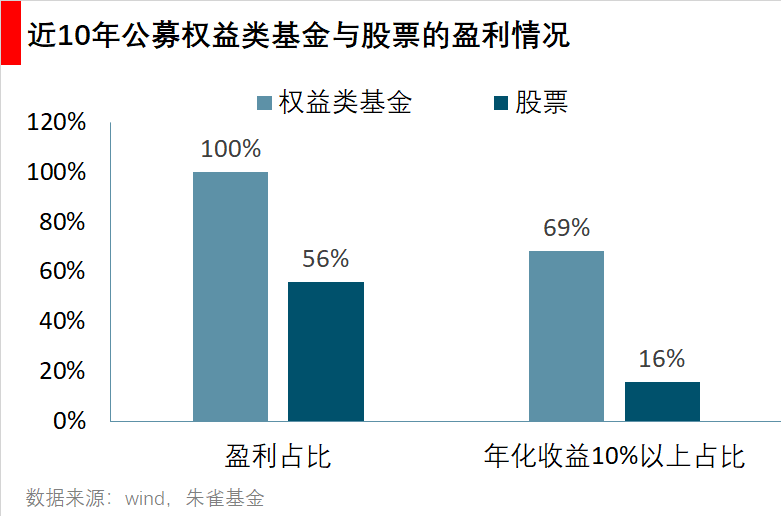

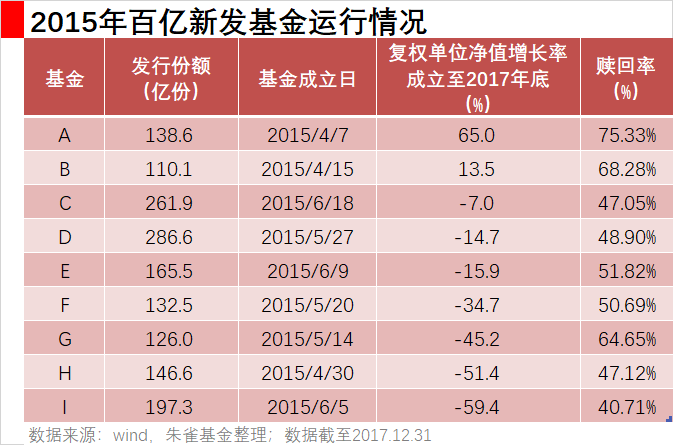

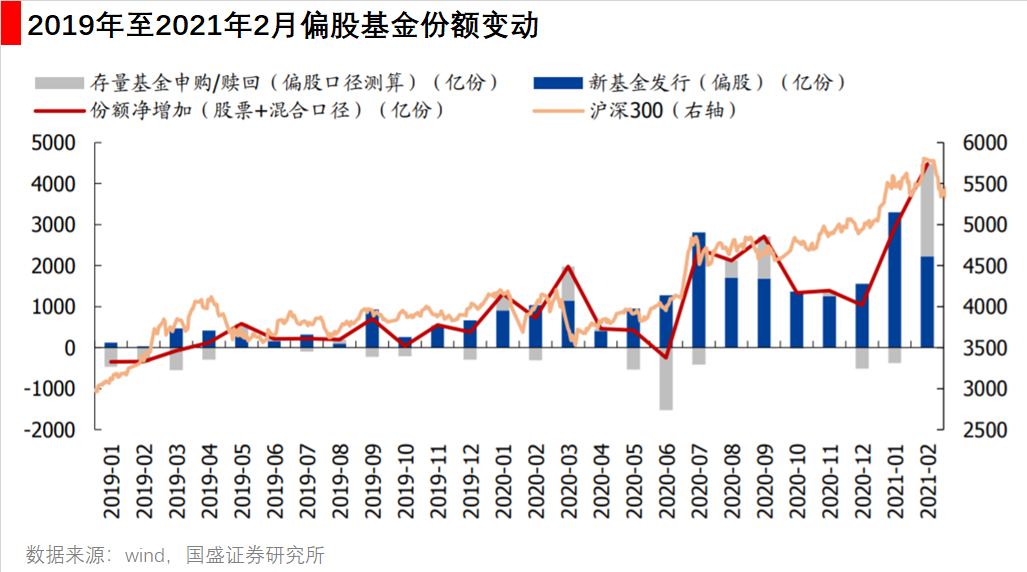

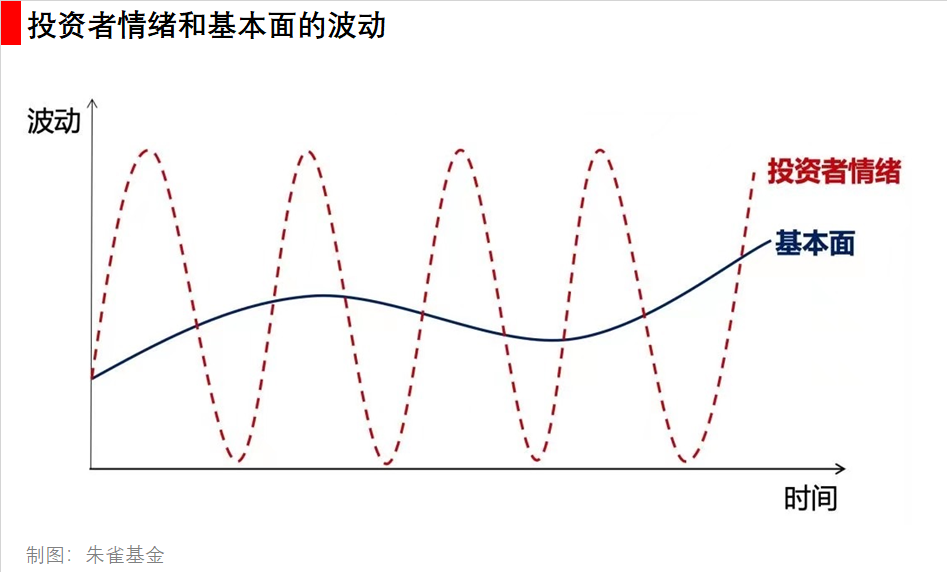

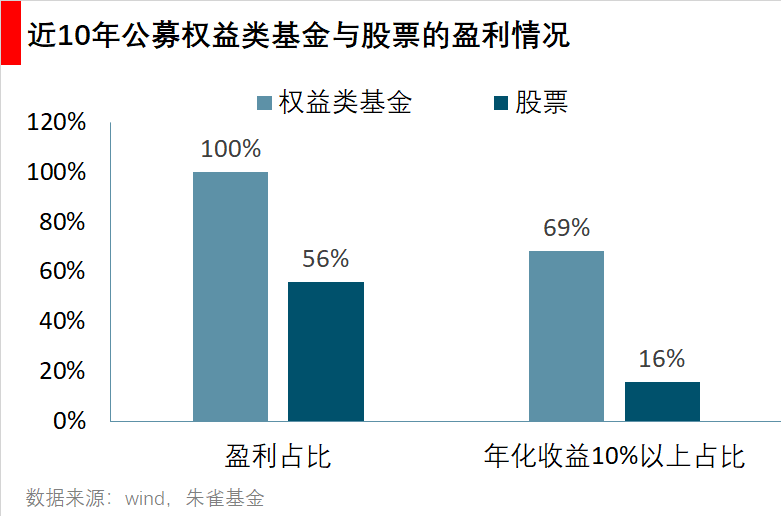

在基金投资中,基民只需做好两件事,大概率就能获得不错的结果。一是选到好基金,二是通过长期持有,把基金收益转化为持有收益。截至今年6月28日,据wind统计,在过去十几年中,偏股混合型基金指数的年化收益超过16%。赚钱效应还不错,但基民并没有感受到,其实恰恰是看上去难度更小的持有环节出了问题。投资者习惯在市场的起起落落中频繁交易,不知不觉间损耗了基金收益。我们知道,在长跑运动中经常会出现“极点”现象。当我们从静态进入运动状态,如果心脏和呼吸器官的活动未能适应肌肉、骨骼等运动器官活动的需要,很可能引起大脑皮层工作紊乱,造成呼吸急促,心跳加速,难受异常,这也是长跑途中最容易选择放弃的时点。那在基金投资中,“极点”又出现在什么时候?投资者在哪些情况下容易出现大规模的赎回?数据显示,市场下跌调整阶段,偏股基金(股票型+混合型)的赎回规模有限,反而在趋势转换,下跌后的加速上涨期,投资者回本盈利时赎回较多。举个例子,2015年高点发行的一系列百亿基金,经过2年多的运营,出现了一个有意思的现象。截至2017年底,被投资者赎回最多的竟是仅有的两只回本并取得正收益的基金,赎回率都高达70%左右,反而仍处于亏损状态的基金,被投资者赎回地更少一些,亏损最多的基金,赎回率仅为40%。无独有偶,国盛证券统计了近2年多的偏股基金(股票型基金+混合型基金)月度份额变动情况,结合同期沪深300的指数走势,也得出了类似的结论:经历过市场大跌后,投资者往往在反弹的加速上涨期间,更加倾向赎回。2018年上证指数下跌超过24%,随后市场在2019年初迎来反弹,在1月至4月的上涨期间,存量偏股基金罕见地出现了连续4个月的净赎回。2020年疫情初期,A股经历千股跌停,美股出现多轮熔断,这场面连巴菲特都直呼“活久见”。随后在5月至7月的A股反弹期间,存量偏股型基金又连续三个月发生较大规模的赎回。但回过头看,无论在哪一轮反弹的高点回本卖出,投资者都可能错过后续的慢牛行情。由于投资者太过在意买入成本,率先卖出的总是那些最早回本的基金,而迟迟不回本的基金反而捂得牢牢的。这在行为金融学中又被称为处置效应,即投资人在买卖股票时普遍存在一种倾向,卖出赚钱的股票而继续持有亏钱的股票,而不是基于股票基本面的判断。简单说,当投资者处于盈利状态时,他们是风险回避者,倾向于落袋为安,而处于亏损状态时,他们则是风险偏好者,更倾向于持基不动。但浮亏消耗了基民们长期持有的耐心和对基金的信心,以至于忘了当初为什么要买入,也不在乎赎回之后怎么办,一旦回本就只想着卖出。其实,偏股型基金的底层资产既然是股票,那么日常波动本来就是正常的。正如巴菲特所说,如果某一天“市场先生”表现地愚蠢至极,那么你可以随意忽略它或利用他。但如果你受到他的影响,那就会大难临头。其实优质资产的下跌,恰恰给投资者提供了更好的上车机会。如果拿不准入场时机,我们还可以通过定投降低持仓成本,从而缩短盈利时间。而相比买股票,如果投资者选择长期业绩优秀、风格稳定的基金,分散投资并长期持有,未来的赢面会大很多。截至今年6月28日,根据wind统计,过去10年,331只公募权益类基金全部盈利,近十年年化收益在10%以上的更是有227只,占比接近70%。同期,全市场仅有56%的股票盈利,年化收益在10%以上的占比更是不到16%。相比投资股票,买基金的难度显然要小得多。二季度A股迎来反弹,创业板盘中刷新自2015年7月以来高点,原本“躺平”的投资者又开始躁动起来。其实投资中盈利的喜悦和亏损的烦恼一定会相伴相生,我们需要学会以平常心去坦然接受。

基金下跌时切勿心急,尤其不要盲目攀比,比如纳闷“为什么别人家的基金早就回本了”?每只基金的投资风格和持仓情况不同,都会有自己的节奏,给基金经理也给自己一点时间,只要基金的投资策略是稳定且有效的,价值总会回归。基金回本后也别着急赎回,不妨问问自己,当初买入的理由变化了吗?基金经理的投资策略漂移了吗?赎回以后还有更好的选择吗?没有经过深入思考的冲动买卖,容易使投资者陷入追涨杀跌的轮回。很多时候,重要的不是我们做了什么,而是我们能忍住不做什么。流星固然耀眼,涨跌诱惑巨大,但只有保持定力,多想少动,才能走得更远。注:本文件非基金宣传推介材料,仅作为本公司旗下基金的客户服务事项之一。本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。基金有风险,投资需谨慎。本文所载的意见仅为本文出具日的观点和判断,在不同时期,朱雀基金可能会发出与本文所载不一致的意见。本文未经朱雀基金书面许可任何机构和个人不得以任何形式转发、翻版、复制、刊登、发表或引用。