今年,资本市场经历了“电风扇”式的极致轮动。从交易疫后的消费复苏,到北上资金加速流入核心资产,再到人工智能热度升温,最后到近期央企重估主导行情。

看似热闹,但市场赚钱效应寥寥。稳经济的传统行业基本面好转但成长有限,新兴产业有增长潜力但短期竞争加剧。主导行业难以持续,资产价格上蹿下跳,几乎没有人能在这样的市场中感到舒服。

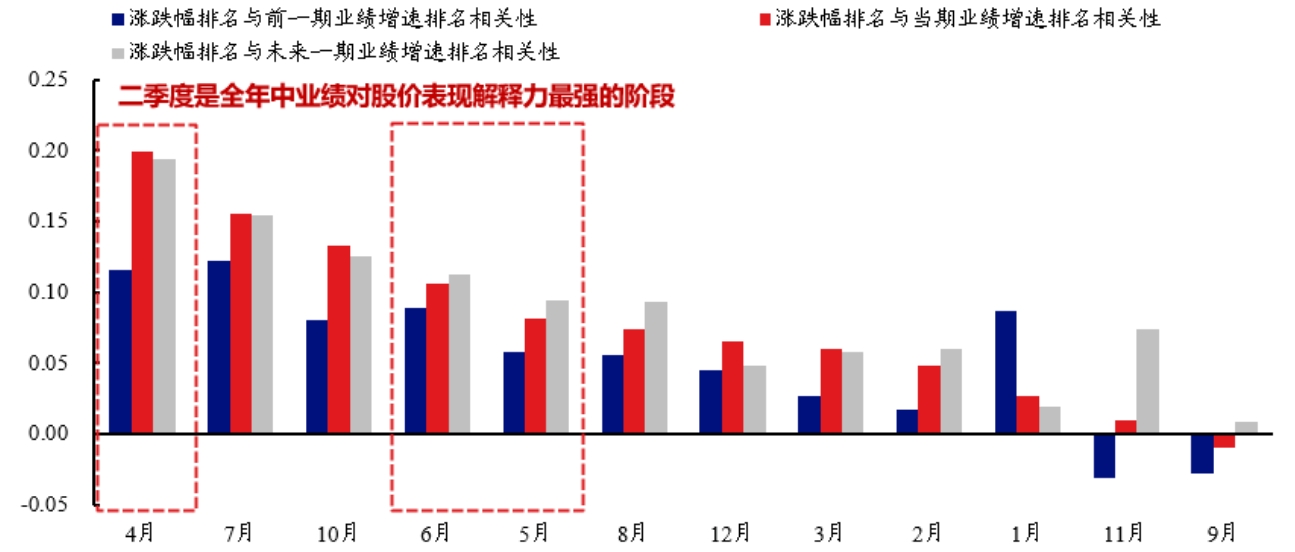

这种现象并非首次出现。券商研报统计,景气投资存在明显的“日历效应”。公司业绩与股价的相关性显示,在多数时间为业绩空窗期的一季度,业绩与其股价表现相关性最小。

但随着年报和一季报逐渐披露,二季度后景气投资的有效性将显著提升,其中4月更是全年中业绩对股价表现解释力最强的月份,转折或正在酝酿。

景气投资存在明显的“日历效应”

今年国内经济向好恢复是大概率的事件,企业盈利对A股的影响权重将明显上升。而从估值看,目前沪深300和创业板指为代表的指数估值仍位于近5年的低位。

用巴菲特的话讲,此时投资者可以用较低的成本来押注未来。

但目前的情况是,海外太着急,国内太悲观。年初天量的北上资金流入带动上涨,国内新基金发行规模和两市成交量却未明显提升,市场仍处于观望,等待拐点到来。

2022年,投资者翘首以盼的是防疫拐点,今年则等待国内经济复苏验证、美联储加息进程的拐点。

相比预测拐点,更重要的是对公司内在价值的判断。2008年金融危机,巴菲特罕见地在纽约时报发文《Buy American. I AM》,公开抄底美股。这是股神为数不多的公开投资建议,“不幸”的是,如果你听从了股神的建议,随后的几个月里,标普500和纳斯达克指数仍将继续下跌超20%,抄底在了半山腰。

正如巴菲特所说:选择底部不是我们的游戏,估价是我们的游戏,而这并不难。当你可以用你的钱得到更多价值的时候,你买入就是了。

有时公司市值已经跌到远低于内在价值,你仍踌躇不前,因为美联储加息未定,宏观不确定性太多,资本市场仍在震荡,想等待一个更好出手的时机。但抱着这类想法的投资者,往往容易将趋势线性外推,最终在底部被情绪裹挟,错失机会。

A股的波动看似由情绪带来,但底部由企业盈利支撑,投资者的最终收益来自经济发展。基金经理在能力圈内投资上市公司,基民在能力圈内投资基金经理,这是把经济红利转化为投资者收益的最好方式。

好的投资人是好的企业家,同样,优秀的基民也对基金经理的投资逻辑有着深刻洞察。历史上投资过伯克希尔的人很多,但大手笔买入并最终坚持下来的也只是少数,已过世的戈特斯曼是其中一个,持股唯一比他更多的个人是巴菲特,两者的合作时间更是超过50年。

早在1966年,戈特斯曼和巴菲特、芒格共同设立的多元零售公司,成为伯克希尔体系的重要收购平台。1969年,巴菲特解散他的合伙企业,当持有人向巴菲特寻求投资建议时,戈特斯曼的第一曼哈顿公司就在巴菲特的推荐名单当中。

正确的投资观,彼此认同的投资理念,是基金经理与基民之间保持健康关系的纽带。

马拉松比赛中,每个运动员在起跑时的差距不大。每分钟内,运动员的排名都会发生巨大的变化,分辨不出哪些会是最后赢家。如果投资者用月、周、日频去衡量基金业绩短期排名,也会得到相同的结果。

但没关系,投资的路很长,等到终点冲刺时,运动员总是一个个冲线,只有那些和时间站在一起的人,最终才能获得能力和资本的复利,和平庸拉开差距。

本文件非基金宣传推介材料,仅作为本公司旗下基金的客户服务事项之一。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。基金有风险,投资需谨慎。

本文所载的意见仅为本文出具日的观点和判断,在不同时期,朱雀基金可能会发出与本文所载不一致的意见。本文未经朱雀基金书面许可任何机构和个人不得以任何形式转发、翻版、复制、刊登、发表或引用。