关于周期,周金涛讲过一个经典的段子。

十年前你在朝阳门巴克莱找了一份工作不是太重要,但十年前在朝阳门巴克莱旁边买一套房子真的很重要,因为北京朝阳门的房子十年涨了十倍。当年100万买套房子,现在价值1000万,一般普通人挣十年也挣不到这么多钱。

过去十年,很多人的财富来源于房子的增值,而非个人工资的上涨。房价的涨跌属于周期性变化,不受个人的控制。房价上涨带来的财富效应,让投资者深刻地意识到了周期的力量。

周金涛是国内第一个系统论述周期的人。在《涛动周期论》这本书中,周金涛讲述了周期的变化对资产价格带来的影响,其中以康波周期最为有名。

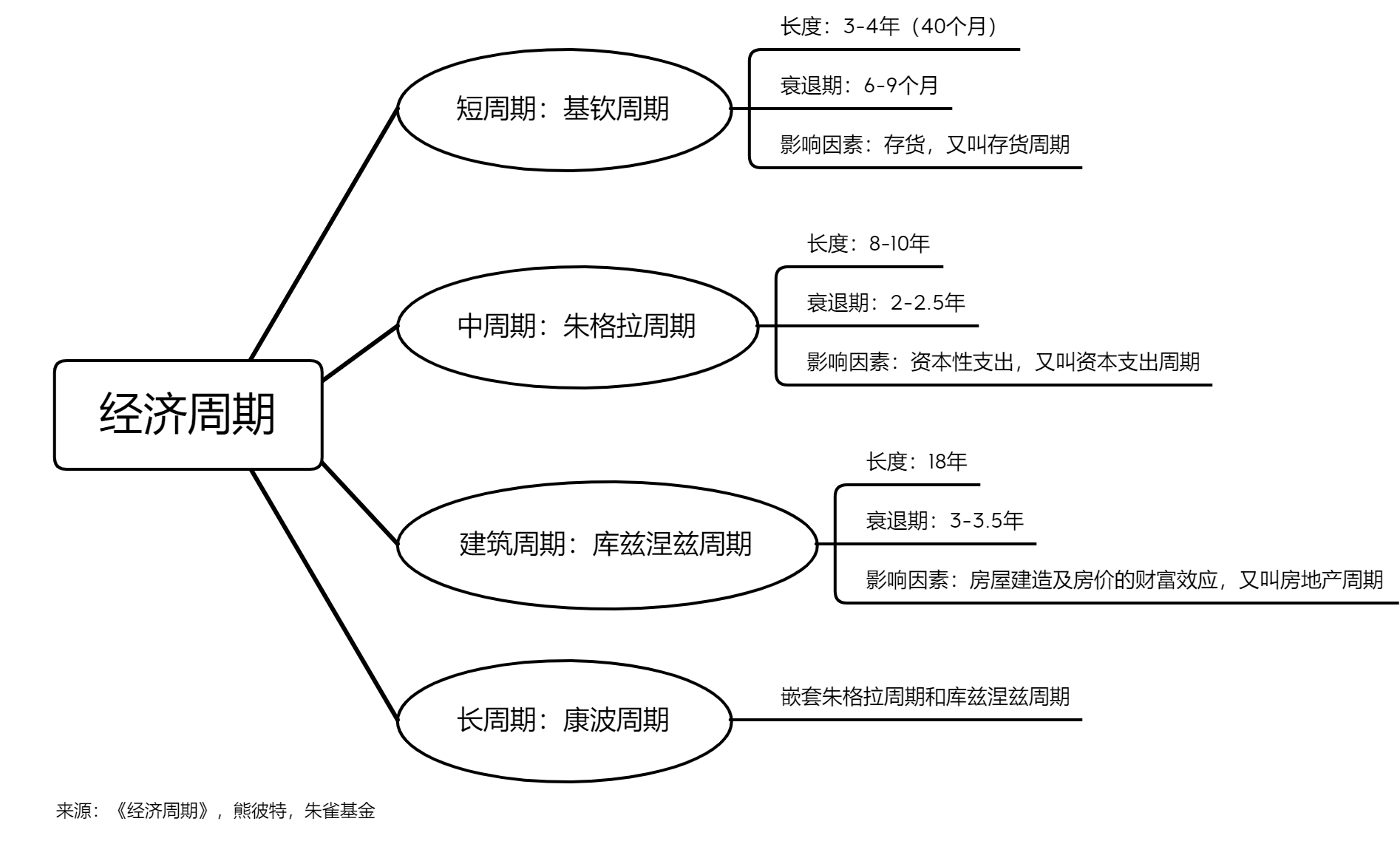

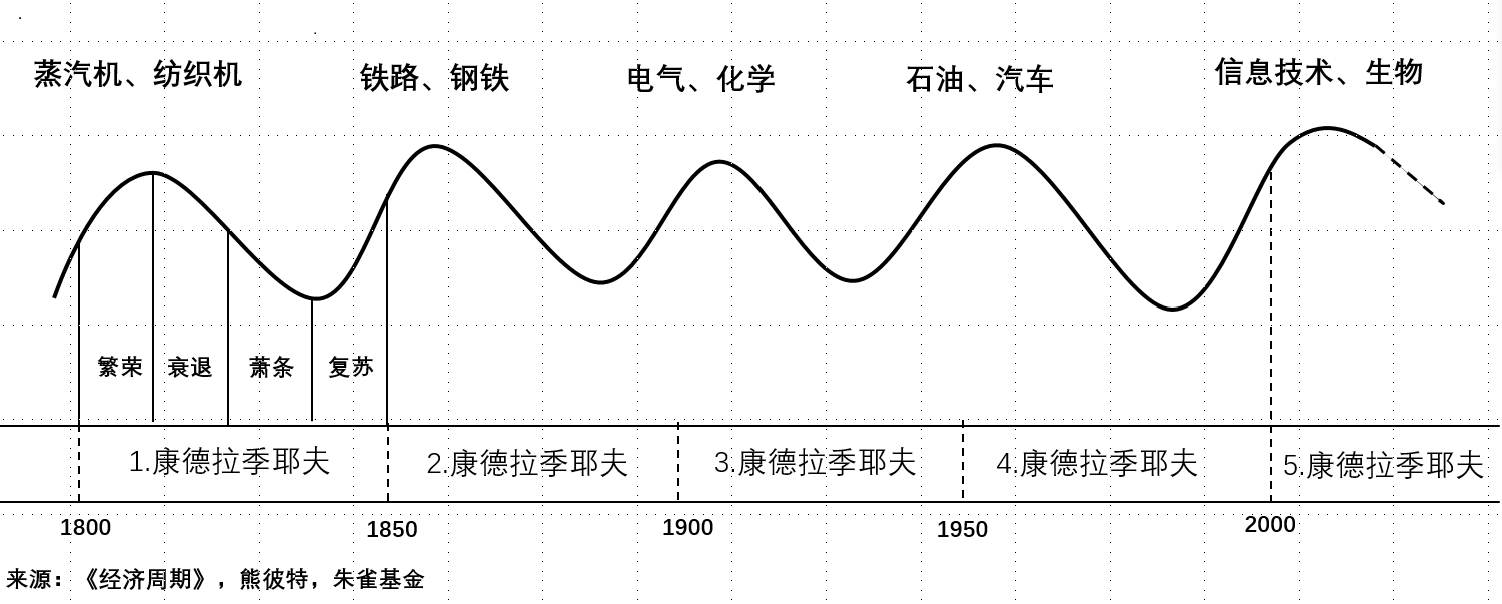

康波是指康德拉季耶夫周期,40~60年为一个循环,分为四个阶段,回升、繁荣、衰退、萧条。最早系统论述经济周期的是熊彼特。熊彼特将经济周期分为长、中、短三类。最长的是康波周期,中间嵌套了多个库兹涅兹周期和朱格拉周期。

图1:四种经济周期极其特点

六十一甲子,一个人的一生可能会经历一次康波周期,三次房地产周期,九次固定资产投资周期和十八次库存周期。

人生的财富,很大程度上来自于社会大系统给的机会。巴菲特之所以能成为巴菲特,很大程度上是因为他出生在1930年,康波周期的回升阶段,美国的黄金时代,漫长的繁荣期在等着他。巴菲特也坦言,自己是中了卵巢彩票。

在巴菲特91年的人生中,经历了1.5个康波周期。其中,完整经历的一次康波周期,以美国为主导,由石油和汽车驱动,推动了全球工业的大发展。在这轮周期中,巴菲特靠着投资消费股积累了数额庞大的资产,而在1969年的经济下行期,他果断清盘了基金。

然而,2000年后,第五次康波周期开始进入快速上升期,在这场由信息技术革命推动的大浪潮中,诞生了Google、Facebook、Amazon等科技巨头。巴菲特没有抓住这样的机会。

图2:历史上的五次康波周期

芒格曾在股东大会上说,我们不敢说自己多灵活,像互联网浪潮席卷而来,我们没赶上,别人就把我们甩在了后面。没有更早地抓住亚马逊这个机会,我不后悔。贝索斯是个奇才,少有的人物。错过亚马逊,我不自责。但是,没抓住 Google 这个机会,我肠子都悔青了。

经济大周期变化的时候,连股神也很难追上。

资产价格随着周期的变换或涨或跌,行业在周期的波动中起起落落,财富则在不同的口袋中流转。

周金涛总结过人一生财富的四大来源,第一类是大宗商品,大宗商品的大牛市往往发生在康波周期的衰退阶段。第二类是房子,房地产周期二十年轮回一次。第三类是艺术品,一般人接触不到。最后一类是股票。股票不是长周期问题,股价叠加了经济周期和投资者的情绪,随时波动,呈现出钟摆运动。

知道自己处在周期中的什么位置,对于投资尤其重要。

然而,无论是长周期还是短周期,都难以被预测,这才是一切周期问题的核心。

霍华德马克斯曾说,促成经济周期、企业周期、市场周期形成的原因主要有三个:第一是自然发生的现象,更加重要是第二个原因——人类心理的起起伏伏,第三是由前面两个因素所导致的人类行为。

200多年前,休谟就在《人性论》说过,一切科学都与人性有关,对人性的研究应是一切科学的基础。

周期背后是人性的轮回,打开人性这个黑箱,才能穿透周期的本质。但人性无法被量化,宏观周期也极难被准确预测。唯一有可能做到的,就是知道自己在周期中的位置。

这看起来是个常识,但却是很多人不具备的。经验尚浅的人不懂得周期,懂得周期的人当中,又有极大一部分人认为,这次不一样。霍华德·马克斯在2001年的投资备忘录里对这点有过精彩的描述:

“周期是必然的,人根本无法避开周期。每隔一段时间,一波上涨持续很长一段时间,冲向一个极端的高点(或者一波下跌持续很长一段时间,跌向一个极端的低点),人们就开始说’这次不一样’。他们引用那些导致’老规则’过时的变化,包括地理政治变化、机构变化、科技变化、人的行为变化。但是后来的结果往往是,老规则仍然有效,周期重新开始。最终,树不会长到天上去,也极少有东西会跌到化为乌有。相反,大多数现象表明结果都是周期性的。”

在A股市场,也存在着牛熊的周期。自1998年中国第一家基金公司成立,共经历过两轮暴涨暴跌。第一次是2006年大牛市之后的大跌,第二次是2015年大牛市之后千股跌停。2018年底蓝筹行情启动,股市走出结构性牛市,但随后迎来的是2021年初的蓝筹消费股大跌。

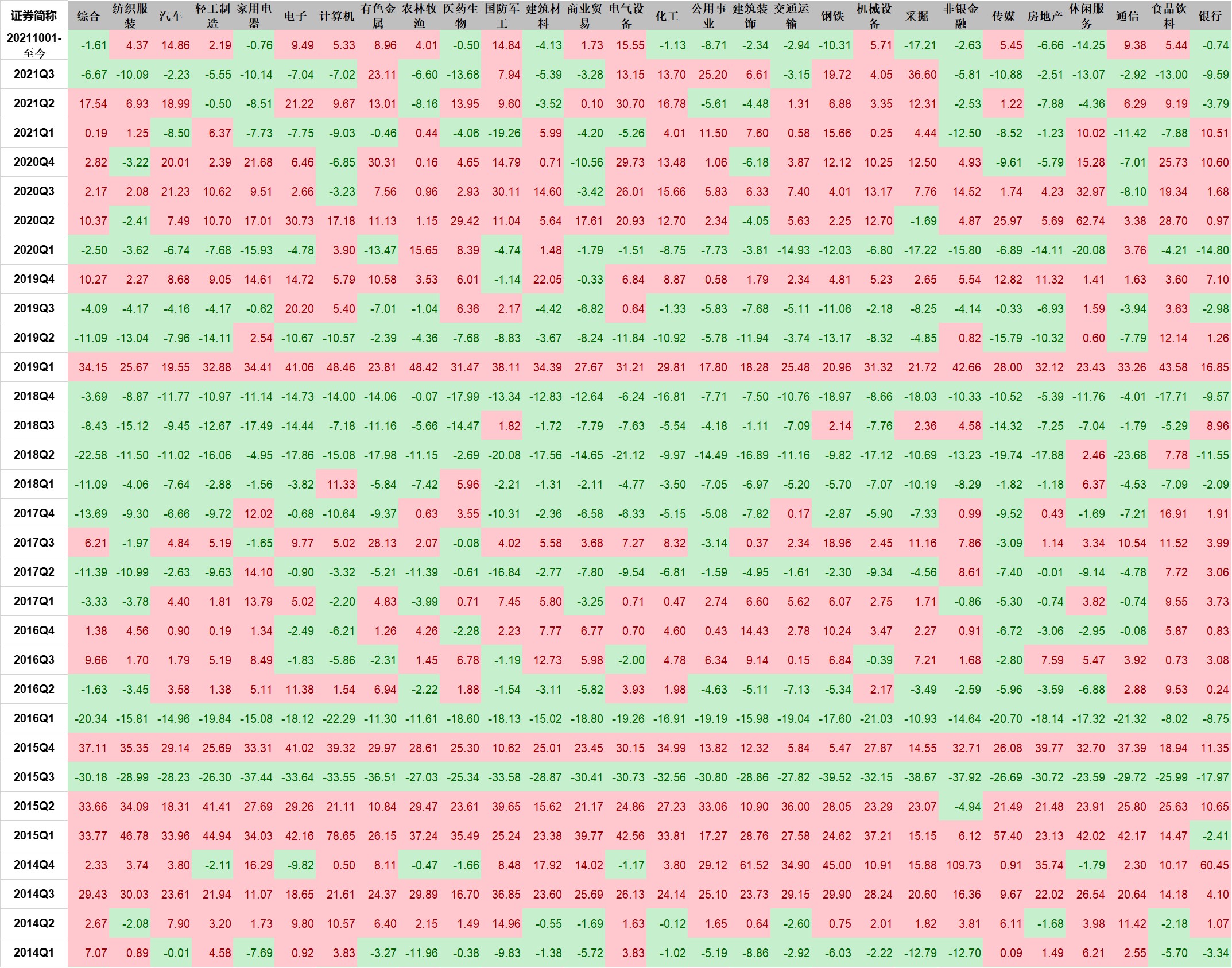

行业轮动更是飞快旋转,令人措手不及。拉出过去20年各个行业指数的涨跌幅,可以看出,除了在2006-2007年的那波牛市,其他所有的时间段里,没有任何一个行业能够连续上涨超过2年。去年二季度在大宗商品暴涨行情下启动的钢铁和化工,四季度也已经走入下跌行情。

表1:2014年至今A股各行业季度涨跌幅

无数次的市场轮回都在说明一个问题,树不可能涨到天上去。然而,为什么那些最聪明的人,也会认为这次不一样呢?

这背后是那个古老的话题,人性的贪婪与恐惧。

时代变迁,但人性像山岳一样古老。人性的贪婪和恐惧,在投资中反复地上演。

对待风险的态度是所有钟摆式摆动中最强劲的一个。霍华德·马克斯将投资的主要风险归结为两个:亏损的风险和错失机会的风险。大幅消除其中任何一个都是有可能的,但二者是不可能被同时消除的。

当股价涨到最高点时,人性因为贪婪而面临亏损的风险;当股价跌到最低点时,人性又因为恐惧而面临错失机会的风险。只有克制自己的人性,才能尽可能地消除风险。

然而,克制人性并不容易,即便对于大师也是如此。

巴菲特对航空股情有独钟,但几乎从未在航空股上赚过钱。每次想买航空股,巴菲特就会打一个800的热线电话寻求安抚,“我是沃伦,我又想买航空股了”。但这仍然没能阻止他在2020年因买入航空股而又一次暴亏几十亿美金。

“聪明的飞行员即使才华再过人,经验再丰富,也决不会不使用检查清单。” 查理·芒格则会使用投资检查清单。

通过物理的方法,去克制自己的情绪波动,是一种被验证可行的方法。对于个人投资者来说,也有一些常规的办法,比如定投,或者买入锁定期基金。

尽管有如此多的办法去克制自己的人性,但能做到的也只是其中的一小部分。

与自己的人性对抗,是一个漫长且艰辛的过程。幸运的是,时代终会奖励那些能够克制人性的人。

投资书单

对于个人投资者来说,克制人性非常困难,这需要长期的有意识的训练。与其说是学习,不如说是一场修行。我们整理了关于周期和行为心理学的经典书籍,陪伴投资者一起,穿越周期。

1、《周期》

2、《投资中最重要的事》

3、《经济发展理论》

4、《行为投资学手册》

5、《思考,快与慢》

6、《乌合之众》

7、《对赌》

8、《赢家的诅咒》

9、《清单革命》

注:本文件非基金宣传推介材料,仅作为本公司旗下基金的客户服务事项之一。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。基金有风险,投资需谨慎。

本文所载的意见仅为本文出具日的观点和判断,在不同时期,朱雀基金可能会发出与本文所载不一致的意见。本文未经朱雀基金书面许可任何机构和个人不得以任何形式转发、翻版、复制、刊登、发表或引用。